相続した不動産を売却したときの税金

親の家を相続した人!!

これから相続する人!!

相続税を支払うために不動産を売却しようとしてる人!!

相続した不動産を売却したら、税金がどうなるのか?

気になりますよね。

今回は、相続した不動産を売却した際に発生する税金について解説していきます。

相続した家を売却して利益が出る場合税金がかかる

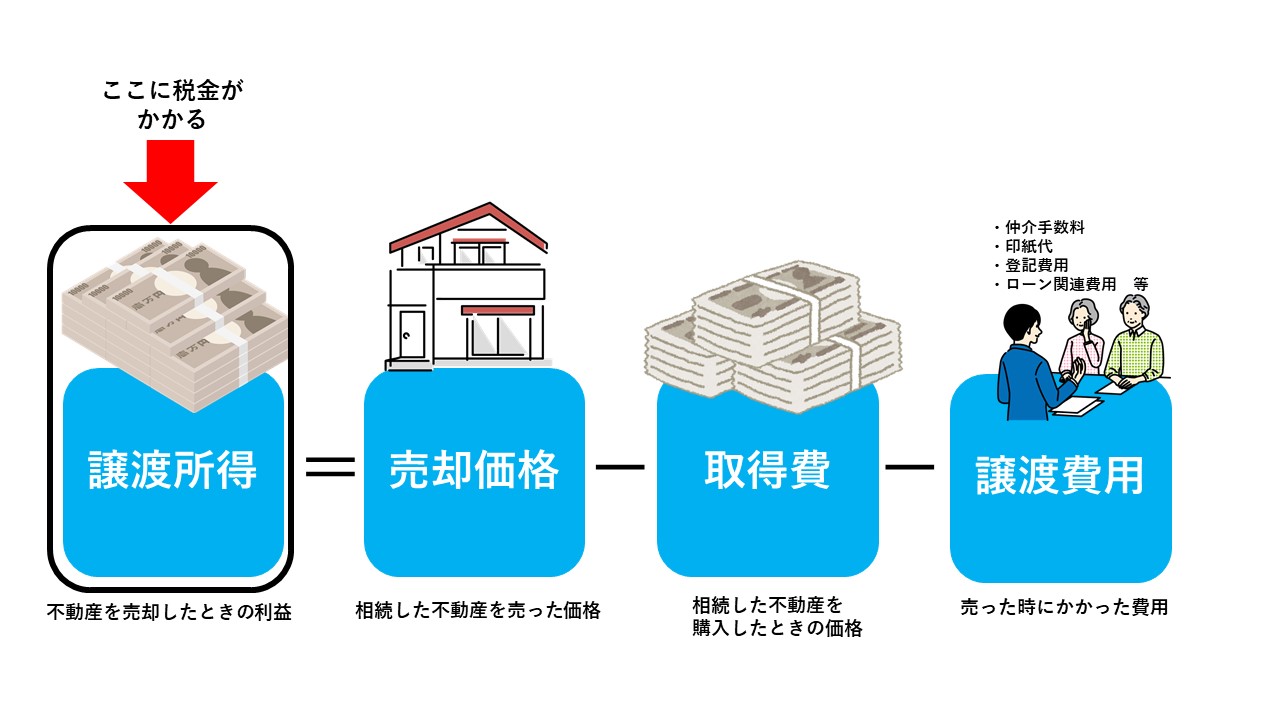

相続した家を売却して利益=譲渡所得が出る場合、その利益に対して税金がかかります。

損したときは掛かりません。

税金を算出するには、まずは利益=譲渡所得がいくらあったのかを計算します。

親から相続した不動産を売却したときの取得費は、親の取得費を引き継ぐことが出来るので、親がその不動産を取得したときの購入代金や仲介手数料などから計算することになります。

しかし、親がその不動産を取得したときの取得費が古くて分からないときや、書類が見つからないときは、売った金額の5%を概算取得費として計算することができます。

この場合は、子が相続したときに支払った登記費用や不動産取得税なども取得費に含めることができます。

取得費が多くなると利益を圧縮できるため、税金が軽減できますね。

利益(譲渡所得)への課税

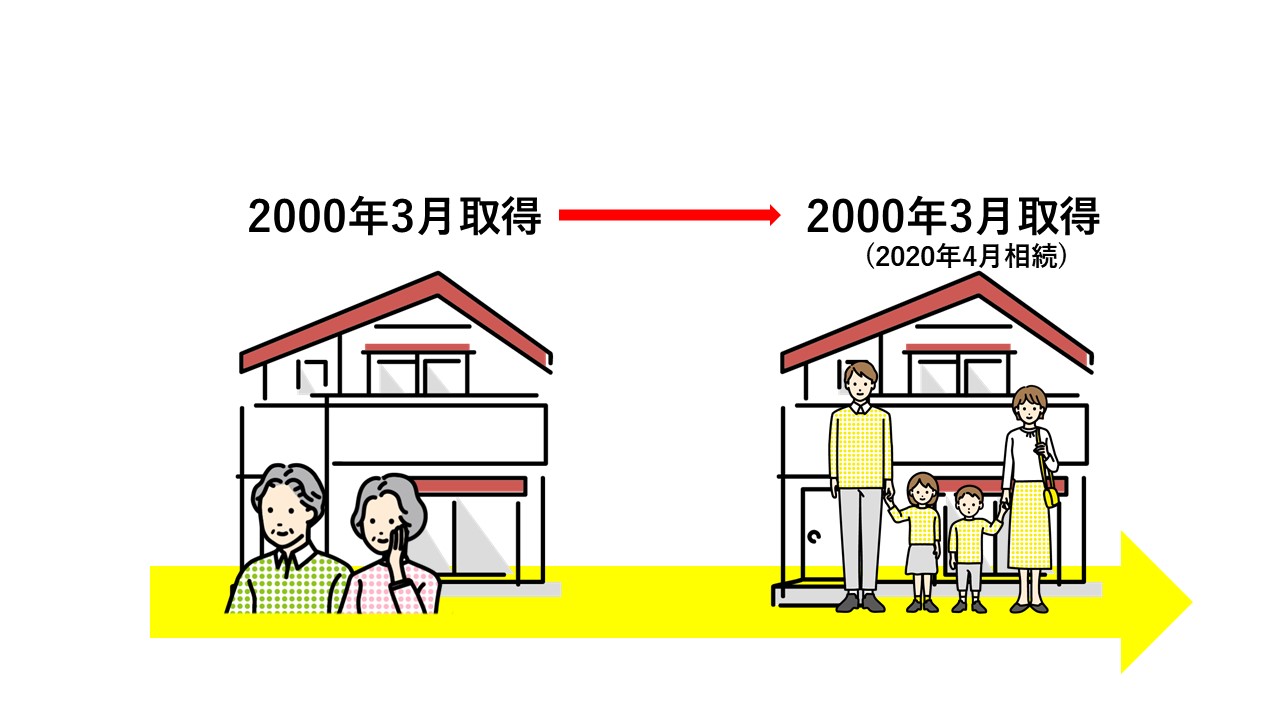

売却した不動産の所有期間が5年以内なら短期譲渡、5年を超えたら長期譲渡となり、税率が変わってきます。

相続で取得した家を売却した場合は、相続によって取得した人が引き続き所有していたものとみなして、亡くなった方の取得日は引き継ぐことができます。

親が取得した日から、所有期間をカウントすることができるので親が家を所有していた期間が5年を超えている場合は、子が相続してすぐに売却しても長期譲渡となります。

短期と長期では税率が倍ほど違うので、取得日が引き継げると節税できますね。

相続した家を売却する人で、利益=「譲渡所得」が確実に発生する場合は、税金を安くするための特例が用意されていますので、しっかり見て下さいね!

①相続税の取得費加算の特例

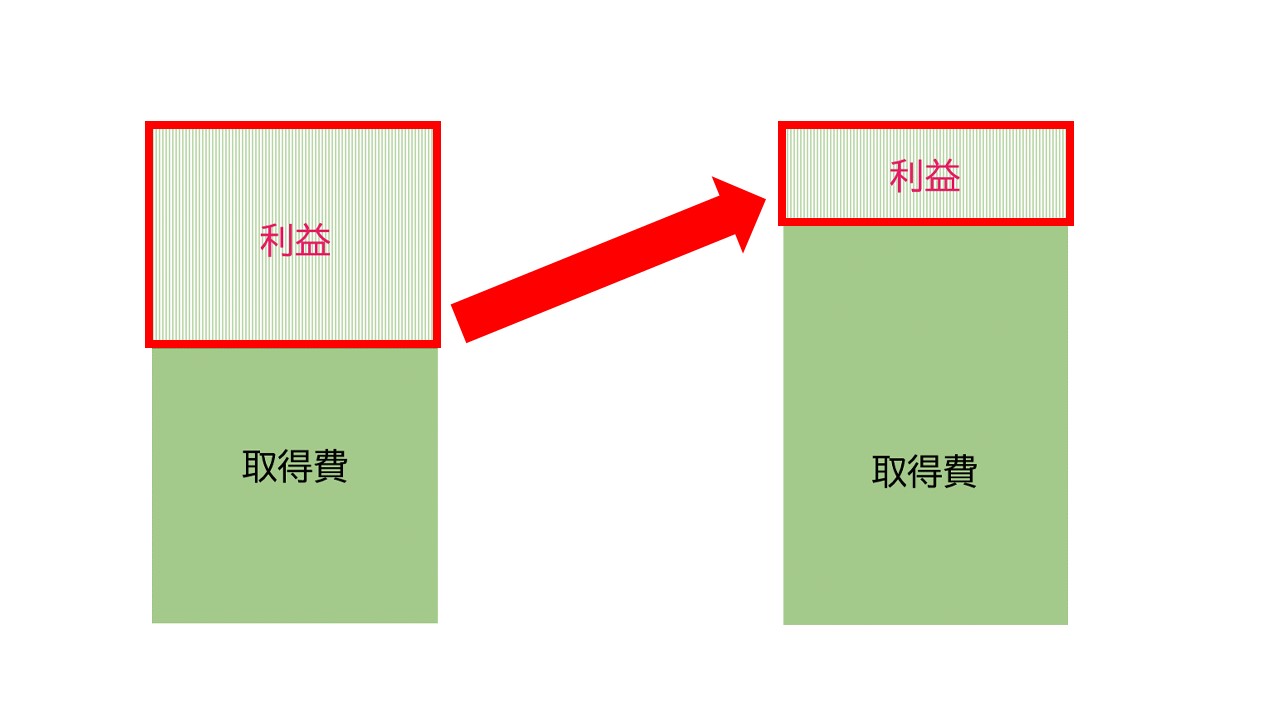

相続物件を売却したときの利益に対して税金が掛かります。

相続した物件を3年以内に売却した場合は、この計算式の「取得費」に支払った相続税を加算して、取得費を増やして、利益を圧縮し、税金を軽減するというものです。

取得費に加算できる相続税は、全額ではありません。

その者の相続税額 ✕ 譲渡した財産の相続税評価額 / (その者の相続税の課税価格 + その者の債務控除額)

コチラの計算式で計算した金額を「取得費」に加算することができます。

この計算式が小難しいので、簡単に言うと、売却した不動産を、相続で取得するときに、支払った相続税分は取得費に加算してもいいという意味です。

この特例を使うことで「相続税」を売却時の「取得費」に加算することで、利益(譲渡所得)を圧縮して、税金を安くするという方法です。

②3,000万円特別控除

自分が住んでいたマイホームを売った時には、3000万円までの利益は税金がゼロになるという、大変節税効果の高い特例です。

▷▷▷「3,000万円特別控除」については別ブログへ。コチラをクリック!

相続した不動産でも、居住用財産:マイホームの売却だと、利益(譲渡所得)から3,000万円を引くことができます。

ただし、3000万円特別控除が利用できるのはあくまで居住用財産、つまりマイホームなので、子がその住宅に住んでいなければ控除の対象にはなりません。

③「相続空き家の3000万円特別控除」

では、自分が住んでいない家を相続した場合にはどうなるのか?

通常の「3,000万円特別控除」は利用できませんが、期間限定で用意されています。

▷▷▷「「相続した空き家」と「3,000万円特別控除」の関係」については別ブログへ。コチラをクリック!

相続後に空き家になることが前提であり、通常のマイホーム売却の3000万円特別控除とは、条件が異なります。

相続空き家の3000万円特別控除は、節税効果が高いのですが、適用要件が厳しい特例です。

簡単にいうと、

・昭和56年5月31日以前に建築

・戸建て

・一人暮らしをしていた

この家を耐震リフォームする、もしくは取り壊して売却した場合に、3000万円特別控除が使えます。新しい家やマンションだと使えません。

通常の3000万円控除とは条件が違うので、詳しくはまた別ブログで解説しますね。

なお、取得費加算の特例を選択した場合は、3,000万円特別控除を選択することはできません。

④軽減税率の特例

3,000万円特別控除を使っても利益(譲渡所得)が残る場合、利益に対して譲渡税が課税されますが、所有期間が10年の居住用財産の場合、通常よりも更に税率が低くなります。

所有期間が10年を超えているかの基準は、資産を取得した日から譲渡した年の1月1日までの期間で判定します。

相続物件は、亡くなった人の取得日を引き継ぐことができるため、多くの方は、軽減税率の特例を利用することができると思います。

また、軽減税率の特例は、所有期間が10年を超えていれば良いため、居住期間は関係ありません。

所有期間10年超なら3,000万円特別控除と軽減税率がダブルで適用できるので節税出来ますね。

一つだけ注意したいのが、20年前に購入した土地で、3年前に建て替えた場合だと、対象となりません。土地・建物ともに所有期間が10年を超えている必要があります。

相続不動産を売却して利益がでたら確定申告!

相続不動産を売却して利益が発生した場合は、売却した翌年の2月15日から3月15日までに確定申告を行う必要があります。

ここで紹介した特例や特別控除の適用を受ける場合も、確定申告が必要です。

相続不動産の売却で発生する諸費用は譲渡費用に含めることができる

仲介手数料と売買契約書に貼る印紙代が該当します。

まとめ

相続により取得した不動産の売却には、税金を減らす特例が用意されています。

➀相続税の取得費加算の特例

支払った相続税を取得費に加算して、利益を圧縮して、節税する方法です。

②3,000万円特別控除

相続した家に住んでいて、売却した場合は、利益が出ても3000万円までは税金が掛からない特例です。

③相続空き家の3000万円特別控除

相続した家に住んでなくて、空き家を相続して売却した場合、条件を満たせば、3000万円までは税金が掛からない特例です。なお、取得費加算の特例を選択した場合は、3,000万円特別控除を選択出来ないので注意して下さい。

④軽減税率の特例

3,000万円特別控除を使っても、まだ利益が残る場合、所有期間が10年を超えていると更に税率が低くなります。

以上、相続物件を売却したときの節税について解説しました。

分からない場合は不動産会社や税務署に相談してくださいね。

You Tubeチャンネル『不動産の売却チャンネル』配信中!!

You Tubeでは、不動産の売却についてのお役立ち動画をアップしています。

分かりやすく解説していますのでぜひご覧くださいね(^^)/

不動産査定をするなら【売却の窓口 西宮店】ワイズワンホームへ

ワイズワンホームは、お店もスタッフもみんな西宮出身です。豊富なエリア情報を基に、適正価格のアドバイスをします。

あなたのご自宅を正しく評価し、付加価値を付けて高値売却を実現させます!

独自の査定システムに基づき、物件ごとの個別要因を数値化し、正確かつ分かりやすいオリジナルの査定書として高い評価をいただいています。

不動産売却の成功には、市場動向を考慮した適正な売出価格を知ることから始まります。

ワイズワンホームは、売却専門のスタッフが、査定書について分かりやすく丁寧に解説しますのでぜひご自宅を査定してみませんか?